«Бумажный» НДС, занижение налоговой базы по НДС или налогу на прибыль, незаконные дробления бизнеса — все это в зоне внимания налоговых органов. Конечно, это не означает, что каждый налогоплательщик умышленно использует лазейки для снижения налогового бремени. Нередко причина внимания налоговой – ошибка или нарушения, допущенные на дальних звеньях цепочки контрагентов.

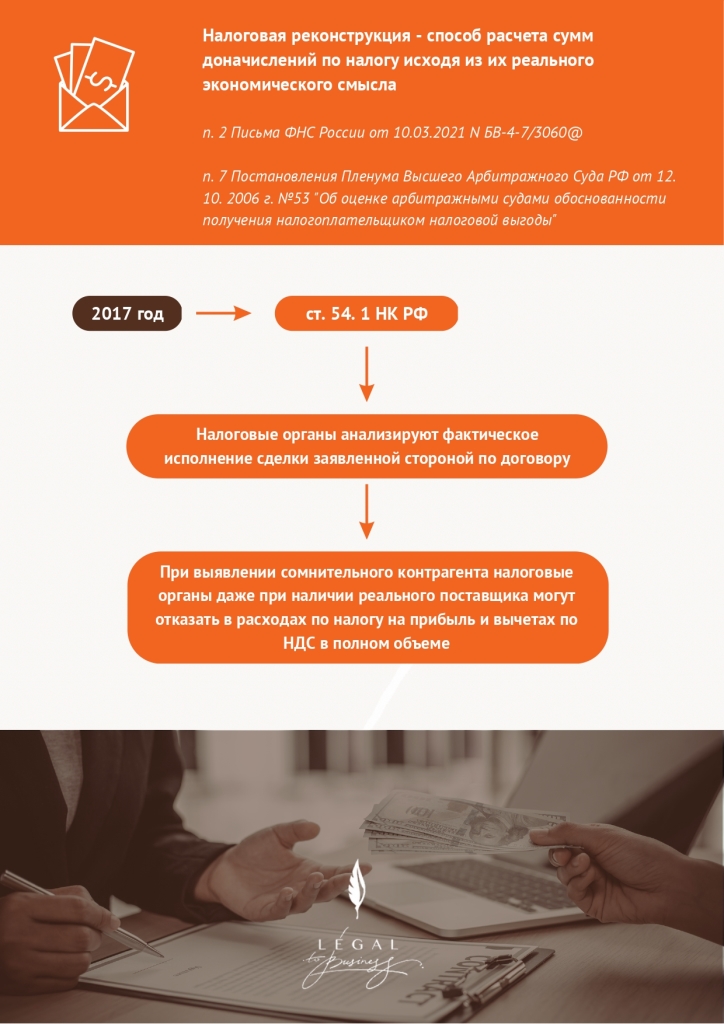

Для чего нужна налоговая реконструкция?

Налоговая реконструкция позволяет рассчитать сумму доначислений по налогам исходя из реального экономического смысла сделок и финансово-хозяйственных операций, как если бы налогоплательщик не допускал нарушений. Основы концепции налоговой реконструкции были отражены еще в п. 7 Постановления Пленума Высшего Арбитражного Суда РФ от 12 октября 2006 г. N 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды": «если суд на основании оценки представленных налоговым органом и налогоплательщиком доказательств придет к выводу о том, что налогоплательщик для целей налогообложения учел операции не в соответствии с их действительным экономическим смыслом, суд определяет объем прав и обязанностей налогоплательщика, исходя из подлинного экономического содержания соответствующей операции».

Сегодня определение, раскрывающее суть налоговой реконструкции, дано в п. 2 Письма ФНС России от 10.03.2021 N БВ-4-7/3060@, согласно которому под налоговой реконструкцией понимается способ расчета сумм доначислений по налогу исходя из их реального экономического смысла. То есть, по сделке, по которой произошло злоупотребление или искажение фактов хозяйственной деятельности, доначисления рассчитываются с учетом реально понесенных налогоплательщиком расходов и вычетов НДС, как если бы налогоплательщик не допускал нарушений – по действительному налоговому обязательству.

Однако, с вступлением в силу в 2017 году статьи 54.1 НК РФ возможность и правомерность применения налоговой реконструкции стали предметом баталий между бизнесом и ФНС. В силу указанных изменений налоговые органы анализируют фактическое исполнение сделки заявленной стороной по договору. При выявлении сомнительного контрагента, в том числе на дальних звеньях цепочки, даже при наличии у вас реального поставщика, вам могут отказать в расходах по налогу на прибыль и в вычетах по НДС в полном объеме. Судебная практика по налоговой реконструкции противоречива, и в силу общего тренда чаще поддерживает выводы налоговых органов.

Правовые основания для налоговой реконструкции

В российском законодательстве нет четко установленного порядка и списка условий для проведения налоговой реконструкции. Согласно разъяснениям ФНС России, реконструкция возможна при доказанной необоснованной налоговой выгоде в нескольких случаях:

1. Создание формального документооборота с «технической компанией»

Налоговая реконструкция в ситуациях, когда имел место формальный документооборот с «техническими» компаниями, возможна только тогда, когда известен реальный исполнитель сделки. Согласно п. 17.1 Письма ФНС России от 10.03.2021 N БВ-4-7/3060@, налоговая реконструкция должна проводиться на основании финансово-хозяйственной документации реального исполнителя сделки. В пункте 10 того же Письма ФНС уточняется, что такие сведения должны быть представлены налогоплательщиком самостоятельно.

Верховный суд конкретизировал, что расходы на приобретение товаров (работ, услуг) и вычеты по НДС учитываются только в той части, в какой налоги были перечислены лицом, осуществившим фактическое исполнение по сделке. ФНС в п. 2 Письма от 10.10.2022 N БВ-4-7/13450@ со ссылкой на Определение Судебной коллегии по экономическим спорам ВС РФ от 15.12.2021 N 305-ЭС21-18005 дополнил, что необоснованной налоговой выгодой со стороны покупателя признается часть расходов, учтенных при исчислении налога на прибыль, и примененных им вычетов по НДС, которая приходится на наценку, добавленную «техническими» компаниями.

Доначисление же налогов производится так, как если бы договоры были заключены напрямую между налогоплательщиком и реальными исполнителями.В результате допросов, истребования документов, осмотров, экспертиз и прочих мероприятий может выясниться, что договор был исполнен силами налогоплательщика. В п. 3 Письма ФНС России от 10.10.2022 N БВ-4-7/13450@, п. 12 Письма ФНС России от 10.03.2021 N БВ-4-7/3060@ указано, что в таком случае налоговый орган может учесть расходы и вычеты по НДС по подтвержденным налогоплательщиком затратам на приобретение необходимых для этого ресурсов, не считая оплаты труда.

Если речь идет о налоге на прибыль, учесть фактически понесенные расходы можно только в случае, если налогоплательщик сможет подтвердить информацию о фактически совершенных хозяйственных операциях из не облагаемого налогами оборота (или предоставить информацию, позволяющую это выяснить). По п. 1 Письма ФНС России от 10.10.2022 N БВ-4-7/13450@, расчетный способ в этом случае не применяется. Применение расчетного способа для определения налоговой обязанности возможно, например, если налогоплательщик не планировал незаконное уклонение от налогообложения, а лишь не проявил должную осмотрительность. Если же налогоплательщик изначально нацелен на уменьшение налогов, расчетный способ недопустим.

2. Раскрытие схемы по дроблению бизнеса

Верховный Суд в Определении от 21.07.2022 N 301-ЭС22-4481 указал, что в случаях, когда установлен факт искусственного дробления бизнеса, необходимо учитывать не только доходы, которые были распределены между несколькими лицами для прикрытия деятельного основного хозяйствующего субъекта, но и налоги, уплаченные с таких доходов. То есть, при выявлении необоснованной налоговой выгоды, реконструкция будет проведена так, будто налогоплательщик не допускал нарушений, на основании имеющихся сведений, при содействии самого налогоплательщика (п. 28 Письма ФНС России от 10.03.2021 N БВ-4-7/3060@). Так, например, Верховный Суд уточнил, что налоги в отношении дохода от искусственно разделенной деятельности, уплаченные участниками группы на специальных налоговых режимах, учитываются при определении размера налоговой обязанности налогоплательщика — организатора группы, находящегося на общей системе налогообложения (Определение Верховного Суда РФ от 21.07.2022 N 301-ЭС22-4481). Кроме того, такие налоги учитываются в первую очередь при определении размера доначисляемого налога на прибыль и считаются уплаченными в даты их уплаты участниками схемы дробления бизнеса. Исходя из этих дат инспекция производит перерасчет пеней и штрафов, начисляемых по налогу на прибыль. Остаток учитывается при определении иных образовавшихся по итогам проверок недоимок, включая косвенные налоги, начиная с наиболее ранних дат их возникновения (п. 1 Письма ФНС России от 14.10.2022 N БВ-4-7/13774@).

3. Переквалификация сделки

ФНС в п. 22 Письма от 10.03.2021 N БВ-4-7/3060@ указала, что, если необоснованная налоговая выгода была получена из-за искажения правовой квалификации сделки, налоговая реконструкция должна проводиться исходя из экономического содержания реальной сделки, вне зависимости от операций, прикрывающих её.

Анализ разъяснений ФНС и судебных дел 2022 года позволяет сделать оптимистичный для многих вывод — налоговой реконструкции быть! Но за неё предстоит побороться! Для успешной борьбы важно знать позиции суда по тем или иным вопросам, включая вопрос доказывания, а также разъяснений и обзоров ФНС. На базе практического опыта могу отметить — наличие писем и обзоров ФНС, к сожалению, не означает, что соответствующая позиция и доказательная база будут приняты налоговой инспекцией автоматически.

Что делать, если к вашей компании хотят применить доначисление налогов и отказывают в налоговой реконструкции? Если компания не стремилась к получению необоснованной налоговой выгоды, следует бороться в суде. Если же вы понимаете, что есть серьезные доказательства правоты налогового органа, стоит оказать содействие в предоставлении информации (однако разумно и с оглядкой!) — судебная практика показывает, что это поможет минимизировать налоговые потери.

Заместитель генерального директора по правовым и корпоративным вопросам ГУП «ТЭК СПб»

Заместитель генерального директора по правовым и корпоративным вопросам ГУП «ТЭК СПб»

Директор департамента денежно-кредитной политики Банка России

Директор департамента денежно-кредитной политики Банка России

Председатель комитета Ленинградской области по транспорту

Председатель комитета Ленинградской области по транспорту

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»