При этом, мнения с большой долей вероятности могут кардинально различаться в зависимости от того, в какой период развития банкротства в России происходили те или иные события.

В последние годы все чаще при обсуждении финансового состояния какой-либо компании употребляются такие определения как:

- недостаточность имущества,

- неплатежеспособность,

- имущественный кризис,

- недостаточная капитализация,

- объективное банкротство,

- признаки банкротства.

Если в компании выявлено что-то из перечисленного, то ее контролирующие лица могут столкнуться с угрозой субсидиарной ответственности.

На первый взгляд, вроде бы все понятно. Но в чем различия, и как этот набор критериев отражается на фактической деятельности компании?

Когда появляются признаки банкротства, а вслед за ними возникает и призрак «субсидиарной ответственности»?

В соответствии с законом о банкротстве лицо (как юридическое, так и физическое) считается неспособным удовлетворить требования кредиторов (например, о выплате выходных пособий, об оплате труда сотрудников, или исполнить обязанность по уплате обязательных платежей), если соответствующие обязательства не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

При этом, требования к должнику – юридическому лицу в совокупности должны составлять не менее чем триста тысяч рублей, к физическому – не менее чем пятьсот тысяч рублей. Для ряда категорий юридических лиц (стратегических предприятий, субъектов естественных монополий, сельхозпредприятий, финансовых организаций) установлено иное пороговое значение задолженности и продолжительности просрочки (от ста тысяч рублей и 14 календарных дней для финансовых и кредитных организаций, до 1 млн рублей и шести месяцев для субъектов естественных монополий).

Важно, что для определения признаков банкротства не учитываются неустойки (штрафы, пени), проценты за просрочку платежа, убытки в виде упущенной выгоды, подлежащие возмещению за неисполнение или ненадлежащее исполнение обязательства, а также иные имущественные и (или) финансовые санкции, в том числе за неисполнение обязанности по уплате обязательных платежей.

Классификация признаков банкротства

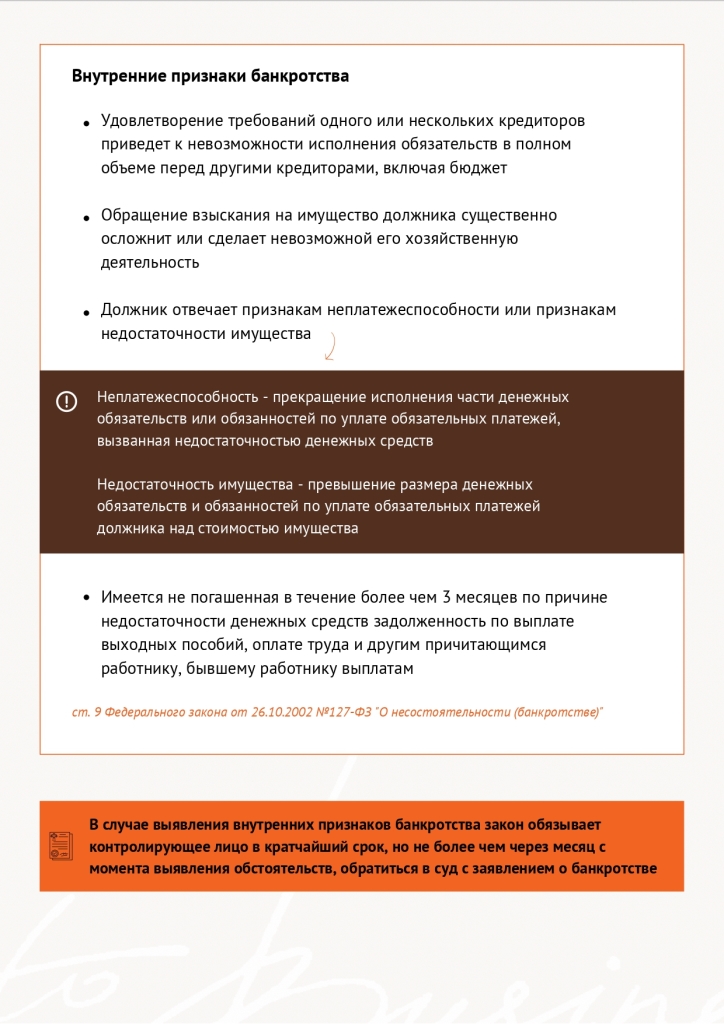

Специалисты в области банкротства условно делят признаки банкротства на внешние (их наличие – повод возбудить дело о банкротстве) и внутренние (если их наличие подтверждено финансовым анализом, это позволяет признать должника банкротом).

Например, к формальным внешним признакам банкротства относится достижение минимального порогового значения долга и продолжительность просрочки. В этом случае внешний кредитор, после предварительной публикации уведомления о намерении, имеет право инициировать дело о несостоятельности в отношении должника. Это осуществляется путем включения в Единый федеральный реестр сведений о фактах деятельности юридических лиц не менее чем за пятнадцать календарных дней до обращения в арбитражный суд. При этом заявление в суд кредитор обязан подать до истечения тридцати дней со дня опубликования, в противном случае публикация должна быть сделана повторно.

Наличие судебного акта не обязательно, если дело инициируется кредитной организацией (или ее правопреемником) в связи с неисполнением кредитного договора, а также когда заявитель – налоговый орган.

Отчасти внешние признаки названы так, потому что информация о них доступна в открытых источниках – в картотеках арбитражных судов, в сервисах службы судебных приставов, в реестрах залогов, а также в специализированных аналитических системах типа СПАРК, Контур.Фокус и других.

Как избежать банкротства по внешним признакам?

Зачастую, доступность этой информации, а именно накопление некой критической массы судебных споров либо исполнительных производств, кредиторы могут воспринять как сигнал начать дело о банкротстве. Кроме того, инициирование банкротства — один из инструментов для того, чтобы заставить должника удовлетворить требования кредитора.

К сожалению, суды далеко не всегда объективно подходят к рассмотрению обоснованности заявлений о признании должника банкротом. Зачастую формальные признаки – долг и просрочка исполнения – достаточные основания для введения наблюдения. Доводы о наличии активов, стабильных источниках доходов, негативных социальных последствиях и другие подобные обоснования должника о нецелесообразности введения процедуры остаются неуслышанными.

Если банкротство из-за формальных внешних признаков не входит в ваши планы – рассчитывайтесь с кредиторами. Применяйте все возможные инструменты урегулирования задолженности: реструктуризации, пролонгации, зачеты, соглашения об отступном и иное, но старайтесь не допускать просрочек. Если договариваться напрямую сложно, обращайтесь к процедурам медиации (подробнее о них я рассказывала ранее здесь).

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Заместитель директора Агентства журналистских расследований

Заместитель директора Агентства журналистских расследований

Глава комитета по промполитике, инновациям и торговле

Глава комитета по промполитике, инновациям и торговле