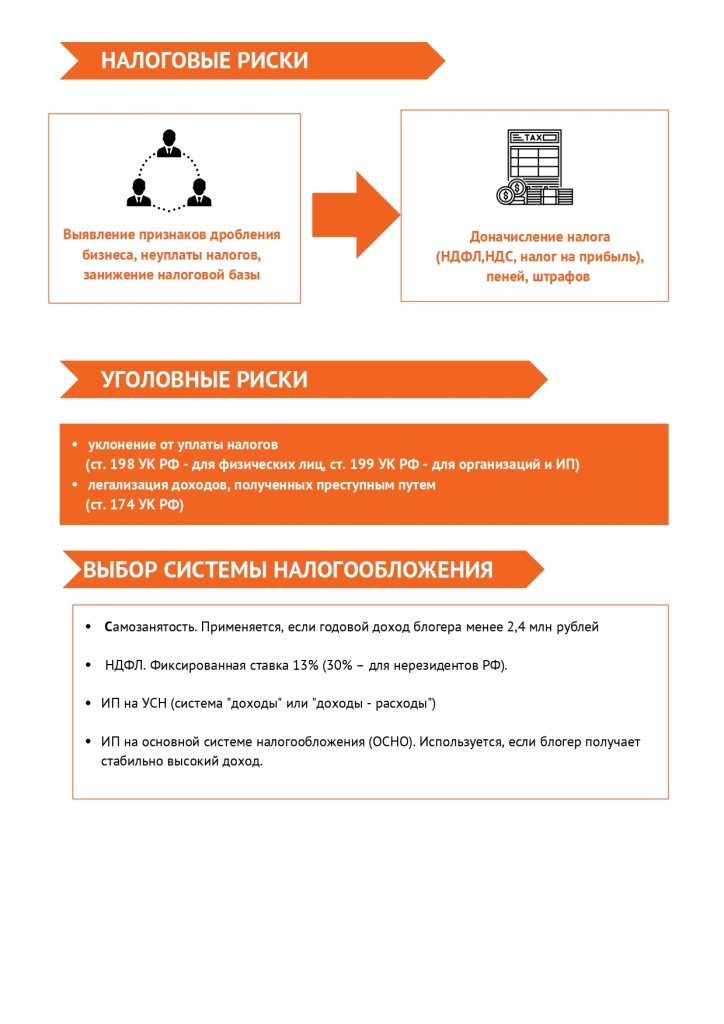

21 марта СК завел уголовное дело в отношении блогера Александры Митрошиной по части второй статьи 198 УК РФ — уклонение от уплаты налогов в особо крупном размере. Митрошина использовала УСН и не перешла на общую систему налогообложения, когда прибыль превысила установленный лимит в 150 млн. руб. Блогер призналась, что не уделила должного внимания сфере бухгалтерии, погасила перед налоговой задолженность в размере 127 миллионов рублей и высказала свое мнение о том, что законы блогерам «попросту сложны для понимания».

Возможно, здесь, действительно, виной всему — невнимательность, но есть и более спорные кейсы — например, дело Елены Блиновской. Блогеру и автору нашумевших марафонов желаний кроме уклонения от уплаты налогов (задолженность составляет 918 миллионов рублей) вменяется и легализация денежных средств в особо крупном размере с помощью дробления бизнеса. Предполагается, что Блиновская «отмыла» с помощью дробления бизнеса около 43 миллионов рублей через 18 подставных компаний и три ИП. Сейчас Блиновская под домашним арестом, ей грозит штраф, принудительные работы или лишение свободы до 10 лет.

Более подробно о дроблении бизнеса я уже рассказывала здесь, но повторим основное.

Дробление бизнеса: в каких случаях это незаконно?

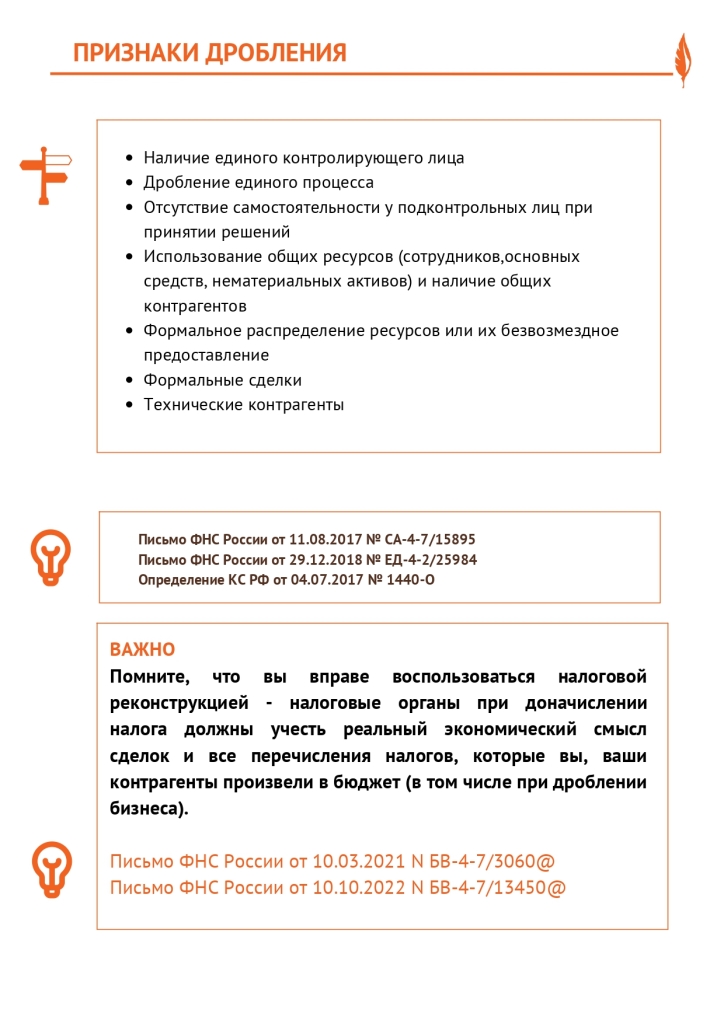

Дробление бизнеса становится незаконным, когда разделение одной компании происходит с целью снизить налоговую нагрузку — в большинстве случаев, за счет льготных режимов налогообложения (как и произошло в случае с Еленой Блиновской). Например, компания из нескольких небольших предприятий была на упрощенной системе налогообложения, а когда доход приблизился к допустимому для упрощенной системы пределу, учредители решили реорганизовать компанию в несколько отдельных ООО, чтобы не переходить на общую систему налогообложения и значительно уменьшить налоговые траты.

Высший арбитражный суд объяснил, что разделение обязанностей между взаимозависимыми компаниями не всегда означает незаконное дробление бизнеса, даже если у компаний общие бенефициары, руководители и бухгалтеры. Необходимо, чтобы компании выполняли разные виды деятельности, «которые не являются частью единого производственного процесса для достижения общего экономического результата». В большинстве случаев, к сожалению, судебная практика по данному вопросу складывается в пользу налоговых органов. Есть случаи, когда компаниям доначисляли более 100 миллионов рублей налогов. Основные признаки дробления бизнеса можно выделить из многочисленной, но противоречивой судебной практики (Постановление АС Поволжского округа от 18.11.2022 по делу N А72-13880/2021, Постановление АС Дальневосточного округа от 12.10.2022 по делу N А04-8498/2021, Постановление АС Северо-Западного округа от 06.10.2022 года по делу А52-5932/2021, Постановление АС Западно-Сибирского округа от 21.10.2022 по делу N А46-213/2021, Постановление АС Волго-Вятского округа от 01.11.2022 по делу N А43-36197/2020, Постановление АС Московского округа от 12.12.2022 по делу N А40-15177/2022, Постановление АС Московского округа от 14.10.2022 по делу N А40-199871/2021 и проч.), а также из Писем ФНС – например, от 11.08.2017 №СА-4-7/15895@, от 10.03.2021 N БВ-4-7/3060@, от 30 декабря 2022 г. № сд-4-18/17916.

При этом, какого-либо официально утвержденного перечня признаков, по которым дробление бизнеса могут признать незаконным и усмотреть направленность на искусственную минимизацию налоговых платежей, нет. Все зависит от совокупности обстоятельств в отдельно взятом случае.

Отмечу, что схема незаконного дробления бизнеса часто используется не только крупными компаниями, но и индивидуальными предпринимателями. Например, ИП, использующий упрощенную систему налогообложения, сдает в аренду часть помещения взаимозависимому ИП, который занимается тем же видом деятельности, пользуется тем же оборудованием и тоже использует упрощенный режим. В таком случае, налоговый орган доначисляет НДФЛ и НДС, потому что ему предельно ясно, что «деятельность» арендатора — прикрытие, а данный договор аренды фиктивен и составлялся лишь для того, чтобы и дальше использовать упрощенный режим, так как совокупная прибыль двух ИП превышает установленные лимиты.

Когда легализация нелегальна

Легализация — еще более серьезное нарушение. Это совершение финансовых операций и других сделок с денежными средствами или другим имуществом, заведомо приобретенным преступным путем, в целях придания правомерного вида владению, пользованию и распоряжению таким имуществом (ст. 174 УК РФ). Легализация грозит нарушителям, в зависимости от размера нарушения, штрафом, принудительными работами и даже ограничением свободы.

Чаще всего для «отмывания» используются следующие схемы:

- Через оффшор: денежные средства вносятся на счета в подобных зонах, переводятся множество раз через «теневые» счета и возвращаются к собственнику под видом абсолютно законных активов.

- Через деление общей суммы, добытой преступным путем: деньги по частям вносятся на подставные банковские счета, а затем так же по частям возвращаются нарушителям под видом законно полученных средств.

- Через смешение «преступных» денег с законно полученными средствами.

Что важно знать о налогах, чтобы избежать штрафов?

Для того, чтобы избежать подобных неприятностей, предприниматели должны внимательно относиться к вопросу уплаты налогов за свою деятельность и помнить об установленных пределах, позволяющих использовать тот или иной налоговый режим.

Упрощенная система налогообложения (УСН) подразумевает особый, «облегченный» порядок уплаты налогов и ориентирована на представителей малого и среднего бизнеса. Важно не только грамотно «перейти» на упрощенную систему, но и постоянно отслеживать, сохраняются ли необходимые для применения особого режима условия.

Условия применения УСН для ИП:

- Размер доходов за год или любой отчетный период на «упрощенке» не превышает 150 миллионов рублей (п. 4 ст. 346.13, п. п. 1.1, 2.1 ст. 346.20 НК РФ);

- Остаточная (балансовая) стоимость основных средств не превшает 150 миллионов рублей (пп. 16 п. 3 ст. 346.12 НК РФ);

- Средняя численность работников не превышает 100 человек (п. п. 1.1, 2.1 ст. 346.20 НК РФ);

- Вид деятельности ИП разрешен для УСН (п. 3 ст. 346.12 НК РФ).

Если размер доходов и (или) средней численности работников незначительно превышает лимиты (доходы остаются в пределах 200 миллионов рублей, а численность работников — в пределах 130 человек), право на УСН не утрачивается. Важно помнить, что налог на УСН, в таком случае, придется уплачивать по более высокой ставке (п. п. 1.1, 2.1 ст. 346.20 НК РФ).

Если же превышение более значительное, или нарушены другие обязательные условия, ИП утрачивает право на УСН с начала квартала, в котором было допущено нарушение (п. 4 ст. 346.13 НК РФ).

Условия, которые необходимо соблюдать организациям в период применения УСН, в целом, схожи с теми, что установлены для ИП: тот же лимит по доходам, остаточной (балансовой) стоимости, численности работников, требование по отсутствию запрета на применение УСН для вида деятельности компании. Ограничение по средней численности работников не применяется к организациям потребительской кооперации и некоторым другим лицам (пп. 15 п. 3 ст. 346.12 НК РФ).

Однако, существуют и дополнительные условия, которые необходимо соблюдать организациям в период применения УСН:

- По общему правилу, доля участия других компаний в организации не должна превышать 25%, при этом, размер участия государства и физлиц значения не имеет (пп. 14 п. 3 ст. 346.12 НК РФ);

- Отсутствие филиалов (пп. 1 п. 3 ст. 346.12 НК РФ). Другие обособленные подразделения и представительства на УСН иметь можно.

Если есть значительные превышения по размеру доходов или численности работников (так же, как и в случае с ИП), или нарушены другие обязательные условия, организация утрачивает право на УСН с начала квартала, в котором было допущено нарушение (п. 4 ст. 346.13 НК РФ).

Важно! Предельные лимиты по доходам на УСН в 2023 году проиндексированы на коэффициент дефлятор - 1,257 (Приказ Министерства экономического развития Российской Федерации от 19.10.2022 №573). Сейчас величины доходов для применения УСН составляют:

- для обычных ставок (6% – «доходы» и 15% – «доходы минус расходы») – 188,55 миллионов рублей;

- для повышенных ставок (8% – «доходы» и 20% – «доходы минус расходы») – 251,4 миллионов рублей.

Особенности налогообложения для самозанятых

Многие блогеры, так же, как и представители других профессий, оформляют статус самозанятого. Налог на профессиональный доход (НПД) – специальный налоговый режим для физлиц (в том числе, ИП) (пп. 6 п. 2 ст. 18 НК РФ, ч. 1, 6 ст. 2 Закона от 27.11.2018 N 422-ФЗ). Данный режим предусматривает уплату налога по более низкой ставке, а также возможность не платить НДС (для ИП, за некоторым исключением) и обязательные страховые взносы за себя (ч. 8, 9, 11 ст. 2, ст. 10 Закона от 27.11.2018 N 422-ФЗ).

Для перехода на режим НПД необходимо соответствовать перечню требований, установленному законодательством, так же, как и в случае с УСН. (ч. 2 ст. 4 Закона от 27.11.2018 N 422-ФЗ, Письмо Минфина России от 08.09.2021 N 03-11-11/7263, ч. 1 - 3 ст. 5 Закона о налоге на профессиональный доход, Письма Минфина России от 05.03.2022 N 03-11-11/16402, от 10.06.2021 N 03-11-11/45636, УФНС России по г. Москве от 11.10.2021 N 20-21/152119@).

Какие условия необходимо соблюдать при режиме НПД?

Если вы стали счастливчиком, который уже применяет режим НПД, необходимо соблюдать следующие условия, чтобы законно продолжать использовать специальный режим и не допустить неуплату налогов (ч. 7 ст. 2, ч. 2 ст. 4 Закона от 27.11.2018 N 422-ФЗ):

- Отсутствие работников по трудовым договорам;

- Доход от деятельности или использования имущества не превышает 2,4 миллиона рублей в год;

- Соблюдение других требований, которые изначально позволили физлицу или ИП перейти на режим НПД.

Несоблюдение любого из условий ведет к утрате права на использование специального режима НПД (Письмо ФНС России от 20.12.2019 N СД-4-3/26392@)!

Информационная повестка показывает, что нам еще предстоит услышать о новых громких делах, связанных с неуплатой налогов. Будьте внимательны, не пользуйтесь возможностью «не заплатить», и подобные трудности обойдут вас стороной.

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Заместитель директора Агентства журналистских расследований

Заместитель директора Агентства журналистских расследований

Глава комитета по промполитике, инновациям и торговле

Глава комитета по промполитике, инновациям и торговле