В условиях перманентно циркулирующей схемы тотального рефинансирования и мягкой монетарной политики все это не так существенно. Оказывается, что куда важнее информационное позиционирование. Банк старается не допускать спекуляций на свой счет, неохотно делится информацией и не желает огласки результатов европейских стресс-тестов, ожидаемых в пятницу, 29 июля.

Во вторник, 26 июля, на сайте известного информационного издания Deutsche Welle (DW) появилась еще одна статья в поддержку банка, где, в частности, лондонский аналитик пишет: «Все в названии: Deutsche Bank. Германия сделает все, чтобы помочь банку решить свои проблемы». Это напоминает слова топ-менеджеров Deutsche Bank о самих себе: «банк нерушим, как скала»!

Но и в скалистой местности бывают оползни. Так, Andreas Becker, автор статьи в DW, перечисляет недостатки текущего финансового положения крупнейшего инвестиционного института. Во-первых, речь идет о серьезном убытке. Действительно, по итогу 2015 года он составил 6.8 млрд евро. В среду, 27 июля, стало известно, что во втором квартале текущего года доналоговая прибыль составила лишь немногим более 400 млн евро, это на 67% меньше в сравнении со вторым кварталом 2015 года. John Cryan, гендиректор Deutsche Bank, сказал по этому поводу: «Хотя наши результаты говорят о том, что мы еще находимся в состоянии длительной реструктуризации, мы удовлетворены прогрессом. Мы продолжаем расчищать наш баланс от высокорисковых активов, инвестировать в перспективные направления и модернизировать инфраструктуру. Однако на фоне нынешней непростой экономической ситуации нам нужно еще активнее двигаться в выбранном нами направлении» (цит. по Коммерсантъ).

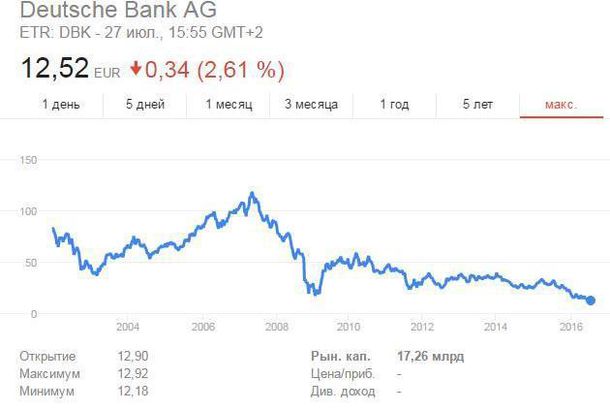

Продолжаем читать DW… Закономерно, стоимость акций банка также упала. Упала она ниже дна первого квартала 2009 года. Сейчас акции эмитента стоят порядка 12 долларов и это на 10 долларов ниже кризисного уровня семилетней давности. Рыночная капитализация банка упала ниже 18 млрд долларов. Для сравнения, нашумевшую Nintendo Co рынок оценивает на уровне 26 млрд после пика недельной давности на уровне 35 млрд долларов. Конечно, такие активы нельзя сравнивать с точки зрения качественной составляющей – никто не знает, когда пользователям надоест собирать покемонов и платить за покеболлы, а ведь последствием этого может стать сильное падение рыночной стоимости компании-разработчика. Но капитализация, к примеру, HSBC и Citigroup составляет около 130 млрд долларов. Журнал The Economist попытался охарактеризовать состояние немецкого банка как «скорее зомби, но не чемпион». Впрочем, МВФ также не скромничал, назвав Deutsche Bank «наиболее опасным банком в мире».

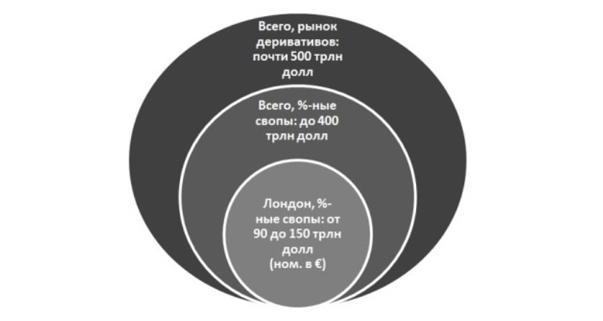

Ситуация несколько накалилась и после известия о выходе Великобритании из ЕС. И пока подданные протестовали против итогов спорного, почти паритетного, плебисцита и уточняли, что именно собой представляет ЕС (данные Google Trends), Deutsche Bank уже задумался о том, что теряет при Brexit до 19% выручки, получаемой от деятельности в Британии. И это случается именно тогда, когда объем заемных средств превышает размер активов банка более чем в 40 раз.

Так что же с тестами? В июне банк уже во второй раз не прошел тест в США из-за плохого управления рисками и финансового планирования. Теперь и банк, и правительство Германии, и сам рынок задумались – а хотят ли они узнать о подобном результате и после европейского тестирования. Оказалось, что нет, и компромисс был найден! Решение выглядит так: европейская банковская ассоциация публикует развернутые данные теста (шаблон уже можно посмотреть на сайте European Banking Association) по более чем 50 банкам (70% банковского сектора Европы), но не ставит отметки «pass» или «fail» (прошел / провалил). Об этом еще во вторник, 26 июля, можно было прочитать в материале The Guardian. Судить об успешности результатов тестирования будет сам рынок. Впрочем, прямой зависимости между этим решением и пожеланиями Deutsche Bank никто не устанавливал, и все же… это возможность, в случае неудачи, резко «не шокировать» фондовые площадки. О немецком гиганте в статье The Guardian упоминается лишь единожды: «результаты проверки Deutsche Bank будут также пристально рассмотрены».

На этот счет в DW написали, что массив данных о каждом банке «велик и мало понятен», и особое внимание стоит уделить результатам именно проблемных итальянских банков, к примеру, основанного за 20 лет до того, как Колумб открыл Америку, Banca Monte dei Paschi di Siena. Впрочем, спасение банка с 544-летней историей – другая тема. И как бы ни хотелось сместить акценты с Deutsche Bank и быть уверенным, что даже в случае негативного сценария правительство Германии вступится за too-big-to-fail финансовый институт, замалчивание текущих проблем – это краткосрочная мера.

Член команды юристов, выступающих против закона о КРТ

Член команды юристов, выступающих против закона о КРТ

Президент холдинговой компании «Созвездие Водолея», основатель бизнес-школы

Президент холдинговой компании «Созвездие Водолея», основатель бизнес-школы

Президент Ассоциации риэлторов Петербурга и Ленинградской области

Президент Ассоциации риэлторов Петербурга и Ленинградской области

Заместитель председателя комиссии по промышленности, экономике и предпринимательству Заксобрания

Заместитель председателя комиссии по промышленности, экономике и предпринимательству Заксобрания