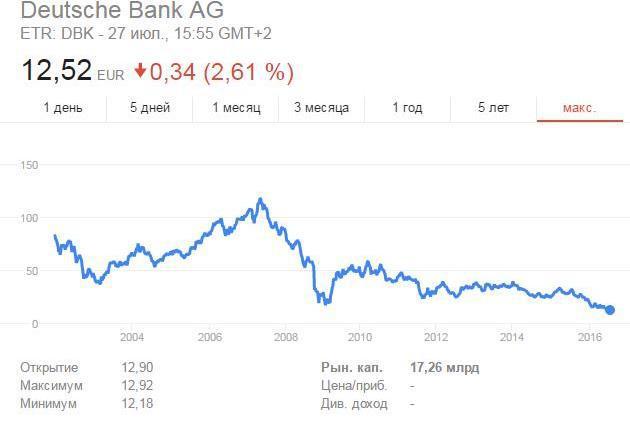

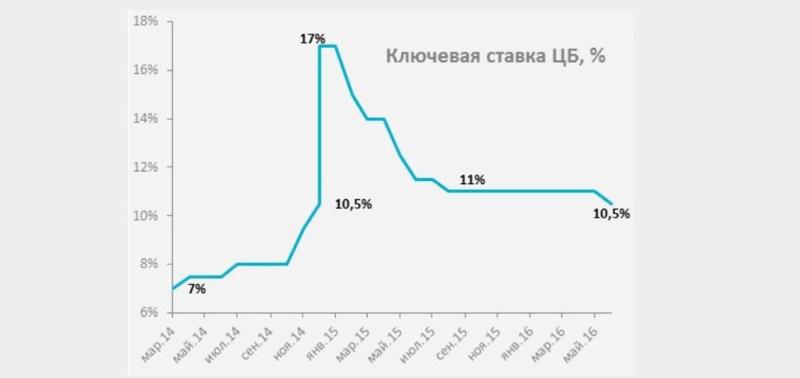

В последние дни, рынок действительно пытался «давить» на регулятора. Консенсус-прогнозы показали высокую поддержку сегодняшнему решению, и, думаю, это и стало ключевым фактором при принятии решения. Почему так? Посмотрим непосредственно на релиз ЦБ.

На первом месте – инфляция. Она снижается (7.3% по итогу года), что дает основание изменить прогноз на конец 2016 года до 5-6%. Более того, регулятор считает, что при сохранении текущего положения дел и стоимости нефти около 40 долл/барр в последующие три года, таргет по инфляции в 4% по итогу 2017 года будет выполнен.

Далее речь идет о росте ВВП… О сокращении темпов падения, если быть точнее. И все же, ЦБ увидел признаки будущего восстановления квартальных показателей валового выпуска даже не смотря на: «сохранение отрицательной динамики инвестиций, стагнацию довольно широкого круга отраслей, в том числе тех, которые традиционно были источниками роста российской экономики» - (цит. пресс-релиз ЦБ). И эти факторы действительно являются поводом снизить ключевую ставку, тем более на символические 0.5 п.п.

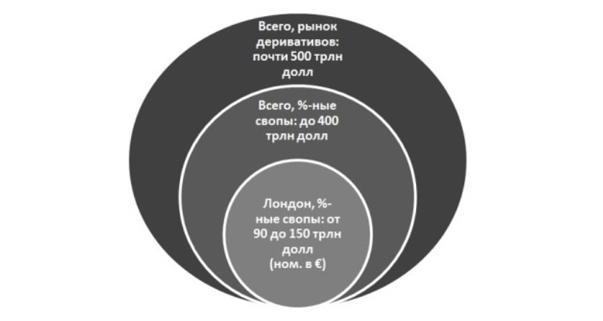

Но смущает в сегодняшнем решении как раз то, что в отличие от прошлого релиза, теперь регулятор практически ничего не говорит о проблеме избыточной ликвидности на российском рынке: «в условиях намечающегося перехода к профициту ликвидности банковского сектора ЦБ готов использовать необходимый набор инструментов». И все! А ведь именно риск образования структурного профицита на фоне роста расходов Резервного Фонда (таким способом МинФин восполняет дефицит федерального бюджета) был главным сдерживающим фактором при сохранении ставки в апреле. Более того, спустя полтора месяца эта проблема лишь усугубилась. Так, чистая ликвидная позиция банковского сектора с ЦБ (разница между остатками банков на счетах регулятора и их задолженностью) впервые за несколько лет находится в положительной зоне в диапазоне от 0.5 до 1 трлн рублей. Банк России действительно принимает меры к сдерживанию этой ликвидной массы: удерживает низкие лимиты на аукционах по рефинансированию, не проводит кредитные аукционы, распродает собственный портфель ОФЗ… При этом макроэкономическая конъюнктура не формирует тренда на преобразование свободных средств в инвестиции и кредиты, скажем так, «стагнация в разгаре».

Это наталкивает на вывод, что сегодняшнее решение было принято в духе удовлетворения «желаний» рынка. Само по себе такое незначительное снижения имеет лишь символический смысл, в том числе и для давно уже снижавшихся ставок на межбанке, и для показателей кредитной активности, и, в конце концов, для будущего экономического роста. Наконец сегодняшнее решение вновь обращает внимание на роль экономической политики ЦБ в негласном соперничестве монетарных и фискальных властей за выход из рецессии.

Член команды юристов, выступающих против закона о КРТ

Член команды юристов, выступающих против закона о КРТ

Президент холдинговой компании «Созвездие Водолея», основатель бизнес-школы

Президент холдинговой компании «Созвездие Водолея», основатель бизнес-школы

Президент Ассоциации риэлторов Петербурга и Ленинградской области

Президент Ассоциации риэлторов Петербурга и Ленинградской области

Заместитель председателя комиссии по промышленности, экономике и предпринимательству Заксобрания

Заместитель председателя комиссии по промышленности, экономике и предпринимательству Заксобрания