Двойное налогообложение — это взимание сопоставимых налогов в двух государствах с одного и того же налогоплательщика по одному и тому же основанию. Возникает это вследствие коллизии налогового законодательства двух и более стран.

С двойным налогообложением сталкиваются крупные предприятия и предприниматели, которые ведут бизнес и/или проживают на территории двух стран, физические лица, получающие прибыль, например, от продажи недвижимого имущества за рубежом/сдачи его в аренду, работающие за рубежом, авторы произведений, изобретений, программного обеспечения и проч.

Подробнее про налогообложение налоговых резидентов, работающих за пределами РФ, и налоговых нерезидентов читайте тут.

Для устранения негативных последствий и облегчения налогового бремени для налогоплательщиков страны подписывают между собой соглашения об избежании двойного налогообложения (СИДН). Они позволяют оптимизировать процесс определения и уплаты налогов, — например, «зачесть» сумму налога, уплаченную на территории другой страны против налога, подлежащего уплате в Российской Федерации. СИДН дает возможность юридическим и физическим лицам, налоговым резидентам одной страны, но получающим доход в другой стране, уплачивать налог с дохода в одной стране либо в обеих, но по льготной ставке.

Пример: Представим, что гражданин РФ решил сдать недвижимость в аренду в Германии. Получается, что он, в таком случае, должен был заплатить в бюджет Германии 23,4% налогов, а в РФ — 13%. Однако, благодаря СИДН такой гражданин мог ограничиться уплатой налога только на территории Германии, а налоги, подлежащие уплате в РФ, «зачесть», поскольку сумма налогов за рассматриваемую операцию в Германии выше.

До недавнего времени между Российской Федерацией и иными странами, в числе которых: Италия, Финляндия, Германия, Франция, Македония, Кипр, Испания и др., было подписано 82 СИДН.

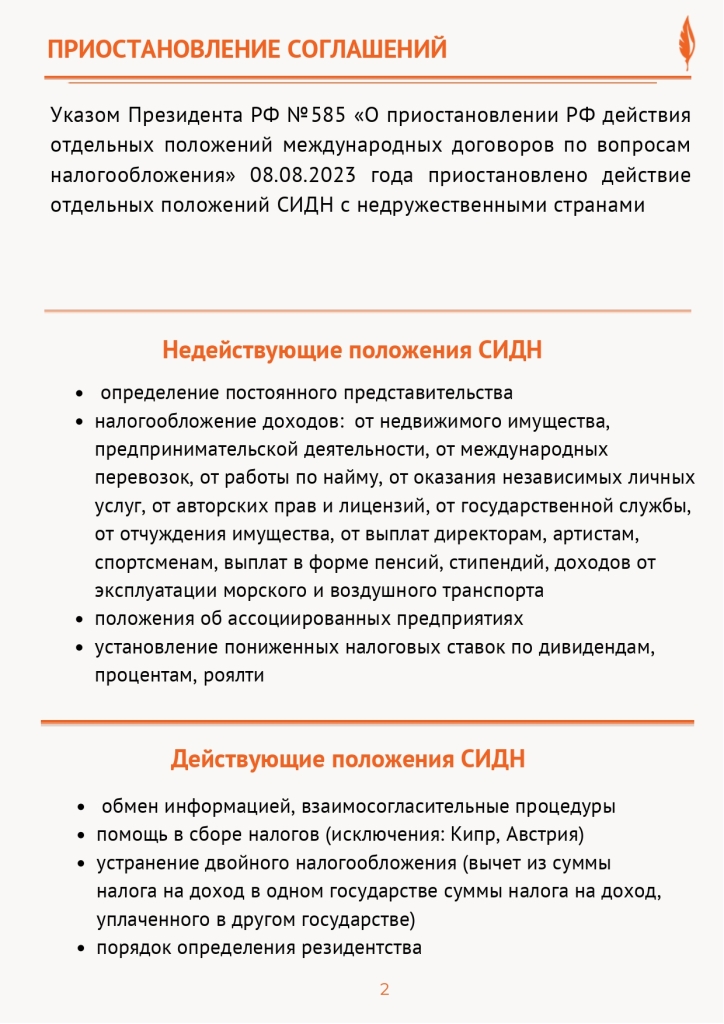

8 августа 2023 года Президент Российской Федерации подписал Указ № 585 «О приостановлении Российской Федерацией действия отдельных положений международных договоров Российской Федерации по вопросам налогообложения» (далее – «Указ № 585»), в соответствии с которым было приостановлено действие отдельных положений СИДН с недружественными странами.

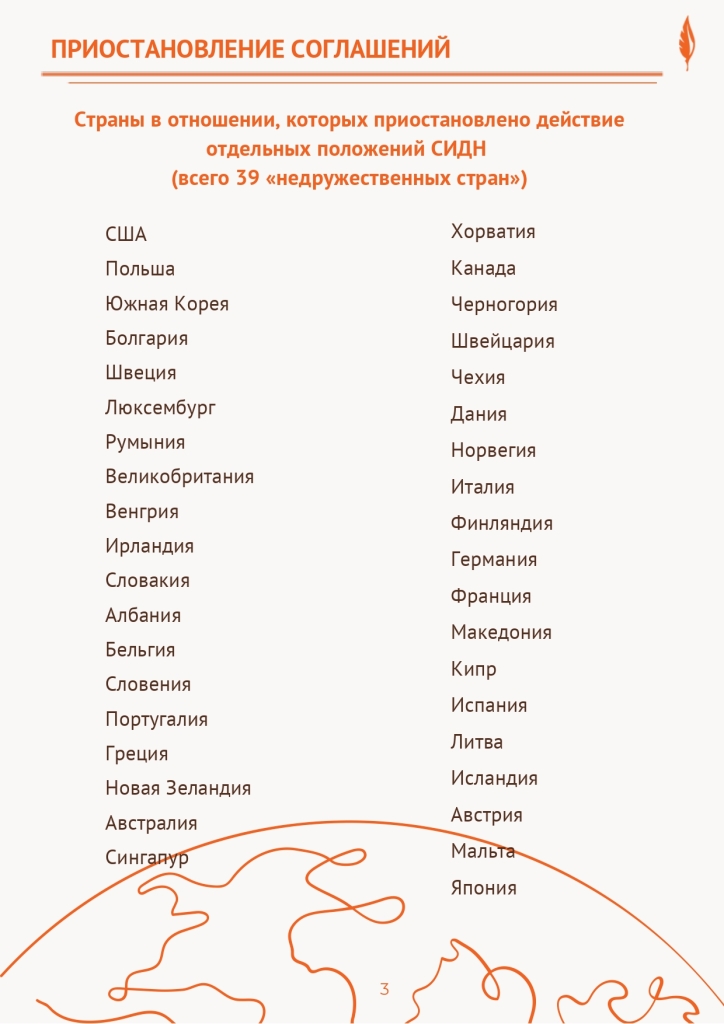

В список из 38 стран, в отношении которых Российской Федерацией приостановлено действие отдельных положений СИДН, вошли: США, Польша, Южная Корея, Болгария, Швеция, Люксембург, Румыния, Великобритания, Венгрия, Ирландия, Словакия, Албания, Бельгия, Словения, Хорватия, Канада, Черногория, Швейцария, Чехия, Дания, Норвегия, Италия, Финляндия, Германия, Франция, Македония, Кипр, Испания, Литва, Исландия, Австрия, Португалия, Греция, Новая Зеландия, Австралия, Сингапур, Мальта, Япония. Ранее состоялось денонсация СИДН с Латвией и Нидерландами.

Что изменится для предпринимателей и физических лиц

Важно учитывать, что СИДН распространялись на не все виды налогов физических и юридических лиц. Как правило, в сферу регулирования СИДН попадают налоги на доходы и капитал физических и юридических лиц: подоходный налог, налог на прибыль, налог на имущество юридических и физических лиц, налоги от отчуждения движимого и недвижимого имущества. В отношении каждой конкретной юрисдикции необходимо уточнять содержание СИДН, например, в СИДН с Мальтой не упомянуты налоги на имущество физических и юридических лиц. Транспортные налоги, НДС, многие иные сборы и имущественные налоги не подпадают под действие СИДН.

Согласно Указу № 585 приостанавливается действие таких отдельных положений СИДН как:

- определение постоянного представительства;

- порядок налогообложения таких видов доходов как: доходы от недвижимого имущества, предпринимательской деятельности, от международных перевозок, от работы по найму, от оказания независимых личных услуг, от авторских прав и лицензий, от государственной службы, от отчуждения имущества, от выплат директорам, артистам, спортсменам, выплат в форме пенсий, стипендий, доходов от эксплуатации морского и воздушного транспорта);

- положения об ассоциированных предприятиях;

- установление пониженных налоговых ставок по дивидендам, процентам, роялти;

- недискриминация;

- помощь в сборе налогов;

- ограничение льгот.

Подчеркну, в блоге приведен усредненный перечень приостановленных положений СИДН, в каждом конкретном случае в отношении каждой юрисдикции необходимо изучить соответствующее соглашение и перечень приостановленных именно в нем положений.

При этом сохраняются такие положения СИДН как:

- обмен информацией, взаимосогласительные процедуры;

- устранение двойного налогообложения — а следовательно, возможность зачесть уплаченные в одном государстве налоги против налогов в другом государстве;

- порядок определения резидентства.

Как отмена налоговых соглашений скажется на бизнесе и гражданах

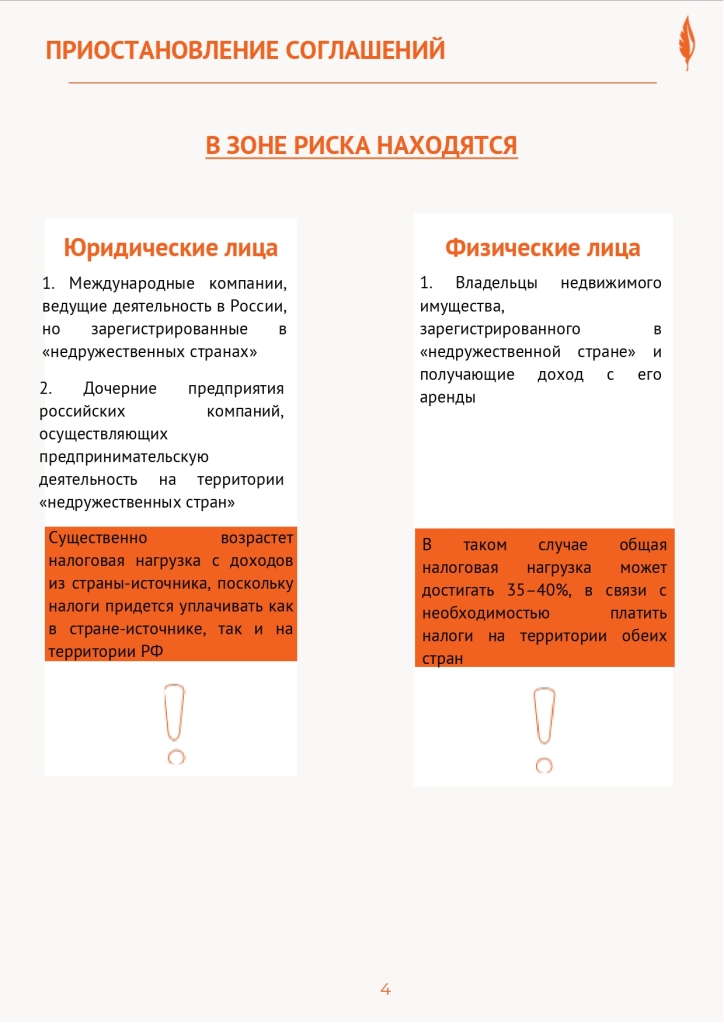

Приостановление отдельных положений СИДН, в первую очередь, скажется:

- на международных компаниях, ведущих деятельность в России, но зарегистрированных в недружественных странах;

- на «дочерних» организациях российских компаний, которые ведут деятельность за границей.

Для указанных лиц возрастет налоговая нагрузка с доходов из страны-источника, поскольку налоги будет необходимо оплачивать как в стране-источнике, так и на территории России, а также налоговая нагрузка по пассивным доходам (дивиденды, проценты, займы, роялти). Сравним: ранее налог на выплату дивидендов рассчитывался по ставке 5-10% (в зависимости от страны) вместо 15%, а налог на проценты по займам и роялти — по нулевой ставке вместо 20%. После приостановления отдельных положений СИДН ставки составят 15% и 20% соответственно. Кроме того, приостановление отдельных положений действия СИДН может повлиять на возможность и готовность иностранных компаний предоставлять российским предприятиям объекты интеллектуальной собственности и денежные средства в виде займа и/или финансирования.

Особое внимание хочется обратить на ситуацию на рынке ценных бумаг. Так, гражданин РФ, который принял решение инвестировать в иностранные активы через российского брокера или управляющую компанию, с большой вероятностью столкнется с повышенным налогом в стране-источнике дальнейшего дохода. Если же российский инвестор решил уехать и стать налоговым резидентом «недружественной страны», но остался клиентом российского брокера или управляющей компании, то, в зависимости от активов, в которые он инвестировал, он будет вынужден заплатить:

- 15% НДФЛ на сумму полученных дивидендов;

- 30% на проценты по облигациям федерального займа;

- 30% с прибыли, полученной в результате продажи ценных бумаг российской компании.

Что касается физических лиц, то негативные последствия коснутся, в первую очередь, тех, кто владеет недвижимостью за рубежом. В таком случае общая налоговая нагрузка может достигать 35–40%, в связи с необходимостью платить налоги на территории обеих стран. Между тем, в части сделок с недвижимостью существенных изменений произойти не должно — в большинстве случаев, если налог «возникнет» там, где находится недвижимость, его получится «зачесть» в России. В случае же продажи российской недвижимости, которая пробыла во владении собственника-нерезидента РФ менее 5 лет, необходимо будет заплатить 30% с выручки от продажи такой недвижимости или ждать истечения минимального срока владения.

Приостановление отдельных положений СИДН, по текущей оценке, не окажет существенного негативного влияния для работников по найму (иностранные налоги всегда подлежали зачету против российского НДФЛ в полном объеме, что соответствует нормам об избежании двойного налогообложения), а также лиц, работающих удаленно на российские компании, поскольку их ставка НДФЛ зафиксирована на уровне 13–15% вне зависимости от статуса резидента, если такой формат работы предусмотрен трудовым договором

Пример: Налоговый резидент РФ получил зарплату в Великобритании и оплатил 20% подоходного налога в британскую казну. В этом случае никаких доплат в России налоговому резиденту РФ делать не придется, так как ставка 20% превышает установленные на родине 13–15% НДФЛ.

О чем стоит задуматься в связи с приостановлением отдельных положений СИДН?

Важно проанализировать собственные риски как бизнесу, так и физическим лицам, на предмет возможных негативных последствий и роста налоговой нагрузки в связи с приостановлением отдельных положений СИДН по конкретным юрисдикциям, а также корпоративную структуру.

Для минимизации риска двойного налогообложения можно рассмотреть такие инструменты как переезд из недружественной юрисдикции, например, в российские специальные административные районы, особые экономические зоны или в дружественные страны (например, ОАЭ, Катар и другие).

Выплату дивидендов, по возможности, рекомендуется приостановить для минимизации налоговой нагрузки до принятия мер по реструктуризации бизнеса путем исключения недружественного элемента из структуры компании или до нормализации политической и экономической обстановки.

Выбирая путь «режима ожидания», целесообразно учитывать существующие предпосылки к дальнейшему изменению ситуации — например, введению новых санкций (в том числе, налогового характера) или блокировке активов, денонсации СИДН со стороны зарубежных государств (это может также существенно изменить «правила игры», в том числе по физическим лицам).

Самое главное, что может сделать любой предприниматель в сложившейся ситуации — разобраться в ней, честно оценить все риски и потенциальные последствия, и разработать последовательную грамотную стратегию поведения, с учетом главных особенностей его бизнеса.

Ну и, конечно же, «не бояться, что придется бояться страшного страха, которого боишься», как когда-то иронизировал Франц Вертфоллен!

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Заместитель директора Агентства журналистских расследований

Заместитель директора Агентства журналистских расследований

Глава комитета по промполитике, инновациям и торговле

Глава комитета по промполитике, инновациям и торговле