В прошлый раз мы обсудили, что дробление бизнеса само по себе не является чем-то «запретным», и представляет собой инструмент, при котором одна организация разделяется на несколько юридических лиц или ИП.

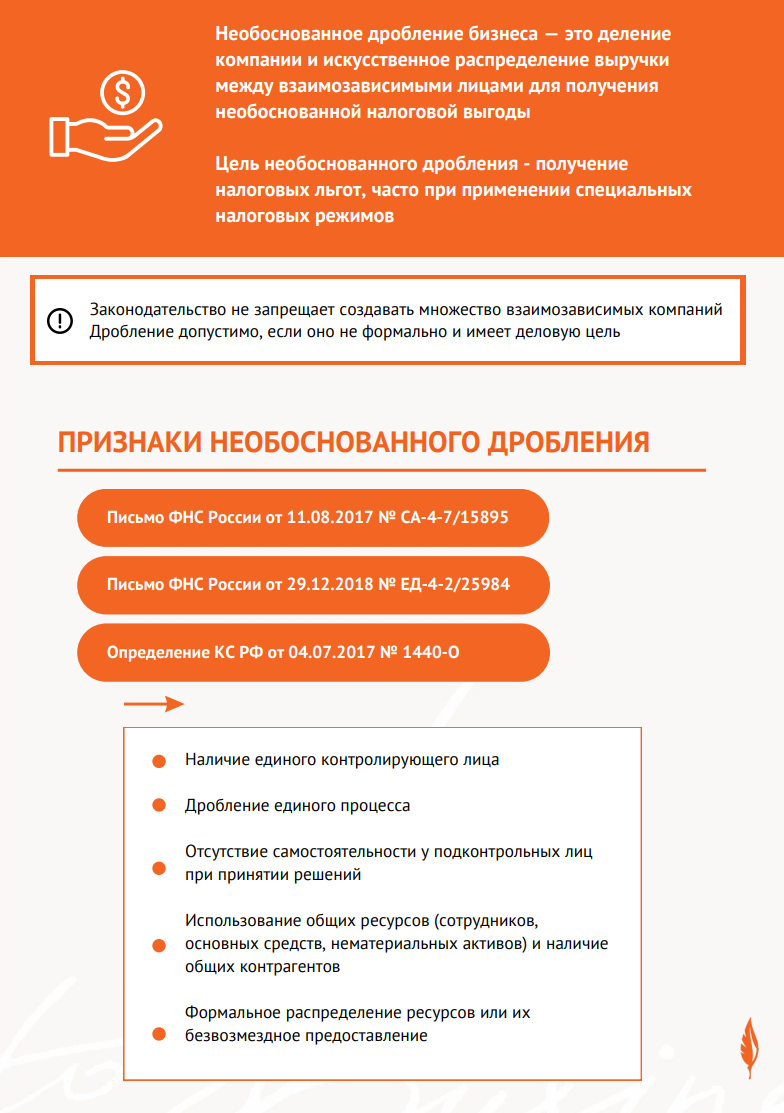

Незаконное же дробление — это искусственное разделение, совершаемое с целью снижения налогового бремени.

Обвинения в «разделении со злым умыслом» чреваты для бизнеса ощутимыми финансовыми и репутационными потерями. В отдельных случаях это может привести и к уголовной ответственности. При этом, важно помнить, что закон позволяет налогоплательщикам в добровольном порядке уточнить свои налоговые обязательства и (при наличии оснований) пересчитать подлежащие уплате налоги по общей системе налогообложения.

Главными «звоночками» незаконного дробления для контролирующих органов являются:

● несамостоятельность участников «схемы» в ведении своей деятельности;

● отсутствие реального законного экономического обоснования и бизнес-логики;

● применение специальных налоговых режимов;

● распределение финансовых расходов между участниками «схемы», отсутствие оборотных средств у подконтрольных лиц;

● одинаковые поставщики, покупатели, сотрудники, контакты, сайт, адрес регистрации и прочее.

При этом, несмотря на существующие разъяснения ФНС, вопрос о конкретизации схожих критериев все еще остается открытым. Так, в конце мая бизнес-омбудсмен Борис Титов сообщил о том, что предприниматели обратились к Президенту России с просьбой составить понятный список критериев незаконного дробления бизнеса.

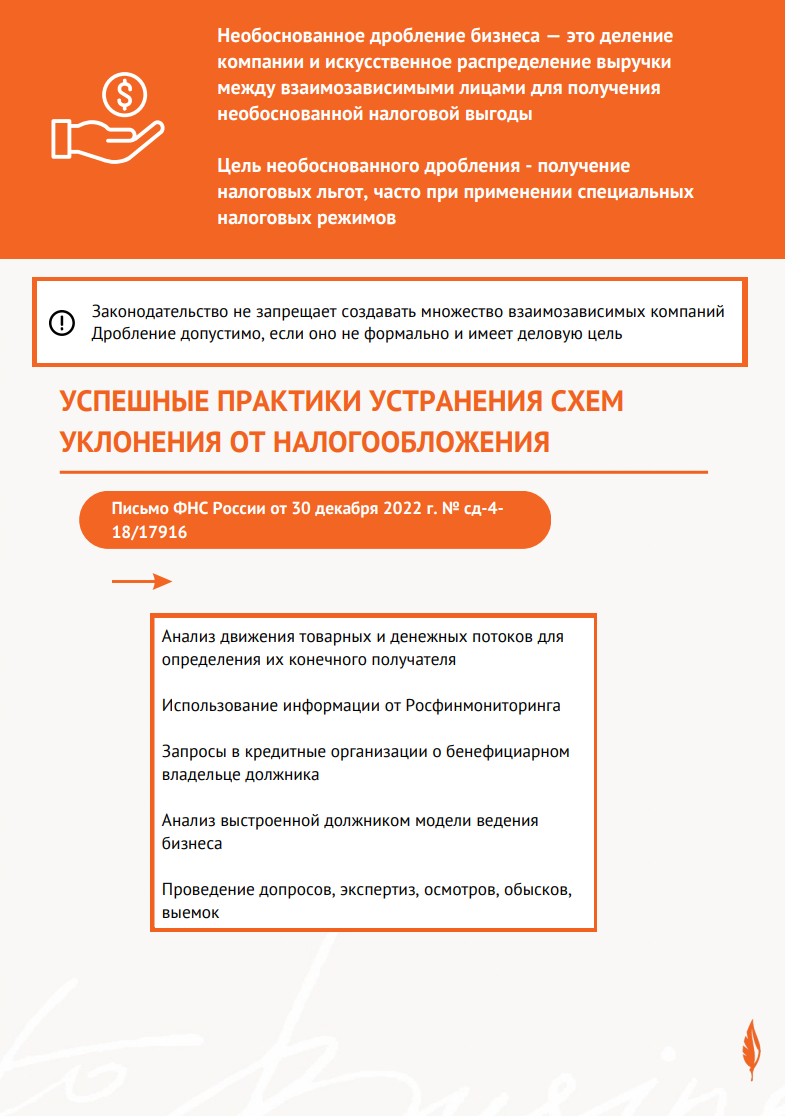

В конце 2022 года ФНС выпустила обзор успешных практик устранения схем уклонения от налогообложения (Письмо от 30 декабря 2022 г. № сд-4-18/17916).

Письмо содержит информацию о комплексе мероприятий по определению схемы косвенного участия контролирующих лиц в деятельности налогоплательщика, среди которых:

● анализ движения товарных и денежных потоков для определения их конечного получателя;

● использование информации от Росфинмониторинга;

● запросы в кредитные организации о бенефициарном владельце должника;

● анализ выстроенной должником модели ведения бизнеса.

Наиболее эффективными мероприятиями, проводимым с участием налоговых и правоохранительных органов, по мнению ФНС стали:

– допросы;

– экспертизы;

– осмотры;

– обыски;

– выемки.

Как минимизировать риски в текущих реалиях?

Безусловно, каждый случай требует детального изучения и индивидуального подхода, но есть правила, которые я рекомендую соблюдать каждому предпринимателю, принявшему решение о разделении бизнеса.

Во-первых, необходимо понимать, что каждая из получившихся в результате разделения компаний должна быть самостоятельной — со своей деловой целью, выгодоприобретателями, руководством, ресурсами, финансовым учетом, счетами и так далее. При передаче имущества между компаниями продажа должна осуществляться по рыночным ценам, а займы — возвращаться. Самостоятельность компаний, позволяющая защитить бизнес от обвинения в дроблении — это совокупность факторов. Чем больше признаков, указывающих на добросовестное разделение, сможет доказать и представить компания в спорной ситуации, тем меньше риски.

При этом Высший арбитражный суд разъяснил, что разделение обязанностей между взаимозависимыми компаниями не всегда означает незаконное дробление бизнеса (даже если компании с общими бенефициарами, руководителями и бухгалтерами применяют специальные налоговые режимы). Например, для признания разделения законным и обоснованным, необходимо, чтобы компании выполняли разные виды деятельности, «которые не являются частью единого производственного процесса для достижения общего экономического результата». К сожалению, практика по данному вопросу до сих пор находится на стадии формирования — встречаются случаи, когда суды занимают сторону налоговых органов и доначисляют компаниям достаточно крупные суммы недоимки, которые могут достигать несколько десятков и даже сотен миллионов рублей.

Во-вторых, не стоит проводить разделение в период, когда компания приближается к пороговым лимитам по специальным режимам. Такое решение непременно вызовет повышенный интерес со стороны налоговых органов.

В-третьих, не забывайте своевременно проводить грамотный аудит с привлечением квалифицированных специалистов, чтобы иметь возможность вовремя принять все необходимые меры для защиты компании от обвинений в незаконном дроблении и сохранить своё «право на бизнес».

Несмотря на то, что чаще всего суды встают на сторону налогового органа, встречаются дела, которые решаются в пользу налогоплательщика. Одним из ярких примеров является дело № А12-21412/2020.

Фабула дела следующая: Компания «занижала» налогооблагаемую базу через подконтрольное лицо, применяющее УСН. Налоговая ссылалась на маленькие суммы налогов, единого поставщика, схожие виды деятельности, вывод денег со второго лица на счета бенефициара проверяемой компании, отчетность, осуществляемую с одного адреса, афеллированность, единый телефон и почту. При этом, первая фирма была создана в 2009 году, вторая — в 2012. Причина разделения заключалась в том, что одно юридическое лицо не имело объективной возможности реализовывать продукцию в разных регионах.

Суд встал на сторону компании. Важную роль сыграло то, что фирмы осуществляли деятельность самостоятельно (по совокупности факторов), имели разный штат сотрудников, располагались по разным адресам. Кроме того, суды апелляционной и кассационной инстанции сделали несколько важных замечаний:

– родственные связи между фирмами не являются самостоятельным доказательством незаконного дробления;

– единый адрес отправки отчетности имеет объективное законное обоснование – между компаниями был заключен договор об оказании бухгалтерских услуг;

– количество проанализированных налоговой инспекцией операций на предмет низкой наценки составило >1% от общего объема операций компании.

Риски, возникающие при дроблении бизнеса, можно разделить на следующие группы:

1. Для выявления компаний, нуждающихся в проведении контрольно-надзорных мероприятий, налоговая, в первую очередь, изучает открытые источники и собирает: данные о владельцах и руководителях рассматриваемых компаний, их местонахождение, даты регистрации и виды деятельности, размер уставного капитала и выручки, наименования банков, в которых открыты счета.

2. В случае, если требуется более глубокий анализ деятельности компании, налоговые органы изучают: движение денег по счетам, телефоны, сайты, страницы в социальных сетях, запрашивают необходимые документы (как у представителей компаний, так и у третьих лиц), отслеживают «движение» кадров между компаниями. Итогом таких действий становится либо прямое взаимодействие с инспектором, в результате которого компания соглашается добровольно объединить выручку и доплатить недоимку, либо судебное разбирательство.

3. Самым серьезным риском является уголовная ответственность по ст. 199 УК РФ (в случае превышения суммы недоимки в 15 миллионов рублей).

В заключение кажется важным отметить, что в случае принятия или обдумывания решения о разделении бизнеса крайне важно провести анализ и понять, имеется ли для этого объективная законная экономическая необходимость, определить и «взвесить» все потенциальные риски, о которых было сказано ранее, сохранять осмотрительность и осторожность, чтобы уберечь компанию от финансовых и репутационных потерь.

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Основатель и президент Центра поддержки искусств Санкт-Петербурга

Заместитель директора Агентства журналистских расследований

Заместитель директора Агентства журналистских расследований

Глава комитета по промполитике, инновациям и торговле

Глава комитета по промполитике, инновациям и торговле