Минувшим летом субъекты МСП нарастили свой кредитный портфель почти до 11,5 триллиона рублей, за год прирост составил 33%. Разного рода кредиты имеют почти 550 тысяч небольших предприятий. Индекс деловой активности малого и среднего бизнеса RSBI составил рекордные 57 пунктов. Чем можно объяснить активизацию субъектов МСП? Благодаря каким финансовым продуктам происходит их развитие? И что становится конкурентным преимуществом на банковском рынке? Об этом — в интервью шеф-редактора Business FM Петербург Максима Морозова с директором департамента малого и среднего бизнеса петербургского филиала Банка ПСБ Александром Хайкинсоном.

Максим Морозов: Согласно последним данным (они за июль, ждем августовские данные) индекс деловой активности RSBI составил 57 пунктов. Он стал самым высоким за все годы измерения. Александр, какие факторы, на ваш взгляд, способствуют улучшению деловой активности и в целом по стране, и в Петербурге в частности?

Александр Хайкинсон: Действительно, сейчас индекс RSBI находится на историческом максимуме. Напомню, если индекс выше 50%, то происходит рост деловой активности. Это говорит о том, что малый и средний бизнес преодолел все истории, связанные с нестабильной ситуацией в экономике. Понятно, что сейчас все динамично меняется, но опираясь на ретро-данные, можно говорить о том, что изменения произошли за счет роста такого компонента как продажи. Рост индекса по продажам мы наблюдаем впервые за два года. Это говорит о том, что малый и средний бизнес перестроился, наладил логистические цепочки и увеличил продажи.

Максим Морозов: Если говорить о Петербурге, как город смотрится в контексте федеральной статистики?

Александр Хайкинсон:

Данные по Петербургу лучше, чем в среднем по стране. В городе также зафиксирован исторический максимум – 58 базисных пунктов Индекса RSBI. Два основных компонента: продажи (превысили 51 базисный пункт), и рост компонента «инвестиций». В Петербурге больше вкладывают в инвестиционные программы, в развитие предприятий.

Максим Морозов: Нас с вами могут упрекнуть в том, что мы прибегаем к магии больших цифр, оперируем обезличенными данными. Напомните, пожалуйста, на основании чего составляется Индекс RSBI?

Александр Хайкинсон: Индекс составляется за счет опросов предпринимателей по различным направлениям, сегментам микро-, малый и средний бизнес, торговля, услуги, производство.

Максим Морозов: Обратная связь самого бизнеса.

Александр Хайкинсон: Это мнение самого бизнеса, репрезентативная выборка. Более двух тысяч респондентов во всех регионах страны.

Максим Морозов: Как на данном этапе можно оценить влияние, которое оказало повышение ключевой ставки, на востребованность различных банковских продуктов в сфере МСП?

Александр Хайкинсон: Безусловно, увеличение ключевой ставки ведет к некоторому охлаждению при кредитовании и инвестициях. С одной стороны, наверное, сейчас еще невозможно полностью оценить данный эффект, потому что идет перенастройка. Но наличие государственных программ поддержки по льготным ставкам все-таки позволяет надеяться, что малый и средний бизнес сильно не пострадает, и тот, кто имеет четкую финансовую политику, сможет финансироваться на выгодных условиях и не сильно изменит свои планы развития.

Максим Морозов: По данным ЦБ, летом субъекты МСП нарастили свой кредитный портфель почти до 11,5 триллиона рублей. За год прирост 33%. Фантастическая сумма. Всего разного рода кредиты и имеют почти 550 тысяч предприятий малого и среднего бизнеса. В связи с этим вопрос, как со временем меняется номенклатура расходов субъектов МСП, на которые они берут кредиты?

Александр Хайкинсон:

Согласно индексу RSBI, более 75% кредитных средств идет на пополнение оборотных средств. Это, с одной стороны, наверное, не очень хорошо, потому что нужно, чтобы больше вкладывали в развитие. С другой стороны, если мы смотрим по Санкт-Петербургу или, например, по банку ПСБ, то у нас порядка 60-65% идет на оборотку.

Это в том числе за счет собственных программ банка ПСБ и за счет того, что мы стараемся искать точки развития именно в долгосрочном инвестиционном кредитовании.

Максим Морозов: Корректируются ли подходы к оценке рисков таких заемщиков? Это наш с вами традиционный вопрос, потому что в экономической теории считается, что микро-, малый и средний бизнес априори более рисковый, тем более, сейчас экономическая волатильность. Как в связи с этим меняются подходы к оценке рисков?

Александр Хайкинсон: Статистика отказов по рынку составляет примерно 35%, по банку ПСБ – около 20-25%. Несколько ниже за счет того, что мы более качественно проводим преданализ, а также благодаря развитию цифровых технологий и цифрового финансирования.

Максим Морозов: Какой может быть причина отказа?

Александр Хайкинсон: Причины стандартные. В первую очередь, финансовое положение – легальность и доходность бизнеса. И если мы говорим про долгосрочное финансирование, это отсутствие определенного количества залогов.

Максим Морозов: Какие банковские продукты сегодня наиболее востребованы на рынке? Здесь можно разделить, наверное, на программы с госучастием и на собственные программы банков.

Александр Хайкинсон:

Повышенным спросом, особенно с учетом повышения ключевой ставки, у предпринимателей пользуются программы с госучастием. Это самые дешевые продукты: программа Минэка, программа Минэка плюс ЦБ, программа импортозамещения (Постановление Правительства №895), где можно получить деньги под ставку чуть больше 6%. Достаточно комфортные условия. Безусловно, у каждого банка есть свои программы. Палитра кредитных продуктов на рынке широкая.

Максим Морозов: В чем заключается запрос со стороны клиентов в условиях, когда цена денег и набор продуктов у банков примерно одинаковые? Какие составляющие становятся конкурентными преимуществами банков?

Александр Хайкинсон: Здесь тоже все традиционно. Это, в первую очередь, надежность банка, в том числе если мы говорим про топовые, системно значимые банки, а также уровень цифровых сервисов, потому что в современном мире без них никуда. Это получение финансирования быстро и онлайн, проведение расчетов быстро и онлайн, широкая палитра удаленных сервисов. Все это позволяет предпринимателям выбрать банк.

Зампред комитета по развитию туризма Петербурга

Зампред комитета по развитию туризма Петербурга

Адвокат коллегии адвокатов «Комиссаров и партнёры»

Адвокат коллегии адвокатов «Комиссаров и партнёры»

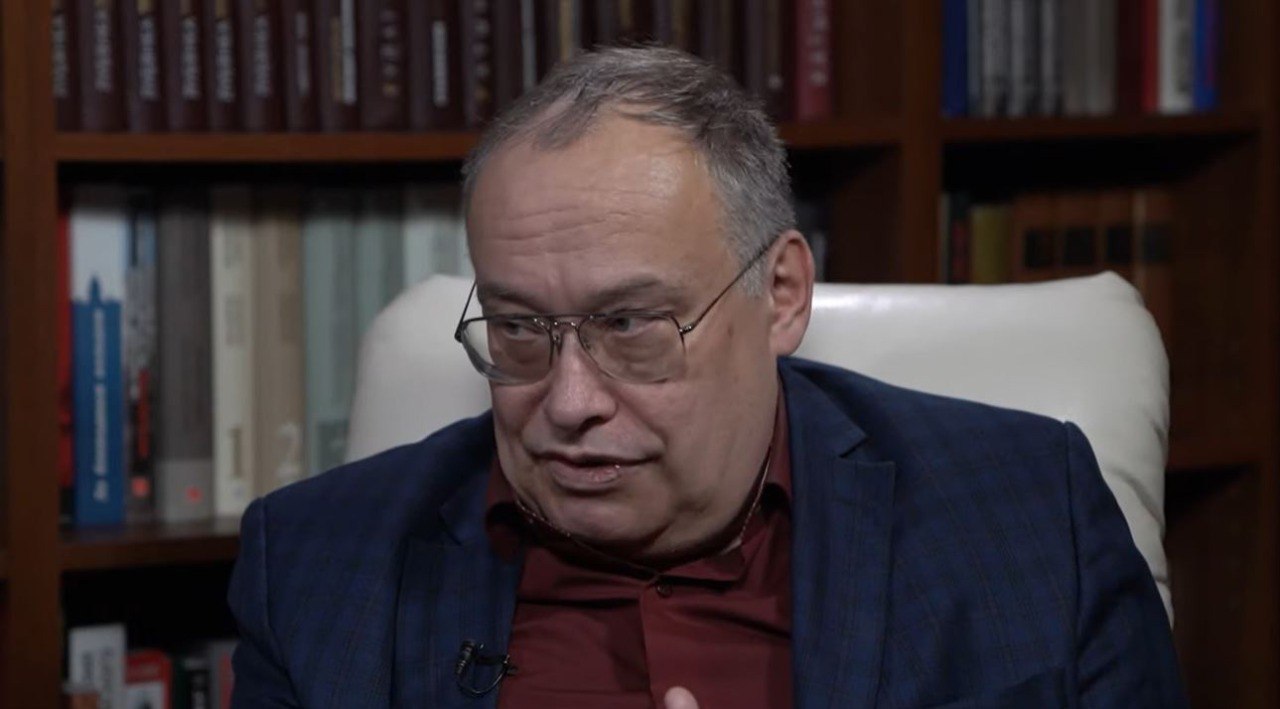

Президент Российской Ассоциации прибалтийских исследований

Президент Российской Ассоциации прибалтийских исследований

Уполномоченный по правам ребёнка в Петербурге

Уполномоченный по правам ребёнка в Петербурге