В России появляется всё больше сервисов с применением биометрии, а получение государственных и коммерческих услуг становится проще и доступнее. Среди ключевых платежных трендов — распространение моментальных платежей как для розничных клиентов, так и для бизнеса, рост использования новых платежных инструментов, развитие цифровых валют центральных банков и токенизации, а также трансформация монопольной международной платёжно-расчётной инфраструктуры. Банки развивают сервисы, которые дают клиентам новые преимущества в lifestyle-сферах и ретейле, предоставляют возможность совершить покупки или приобретать билеты. Подробнее о внедрении высоких технологий, трендах онлайн-банкинга, а также о развитии отечественных платформ — в интервью шеф-редактора Business FM Петербург Максима Морозова с руководителем департамента транзакционного бизнеса, старшим вице-президентом банка ВТБ Александром Боциевым.

Максим Морозов: В Петербургском метрополитене появится возможность оплаты проезда с использованием биометрии. Запустить пилотный проект планируют на одной-двух или трёх станциях подземки, но не ранее второго квартала 2024 года. В Москве возможность открывать турникеты в метро «силой взгляда» появилась ещё осенью 2021 года. Александр, как показал себя сервис в Москве? Как его оценивают в администрации подземки и сами пассажиры? Расскажите подробнее, по какому принципу работает сервис?

Александр Боциев: В Москве сервис работает масштабно. Это один из крупнейших объёмов в отрасли транспорта. В столице сервисом пользуются более 150 000 человек ежедневно.

Мы ежедневно обслуживаем более 150 000 проходов в московское метро. Охватили и другие виды транспорта, в том числе наземные московские центральные диаметры, центральное кольцо, а также речной транспорт. Пассажиры могут пользоваться «силой взгляда» практически на любом виде транспорта в Москве и проходить через турникеты. Это сильно экономит время пассажиров и, соответственно, время для транспорта на открытие турникетов.

Что касается Петербурга, мы говорим о пилоте. В этом году планируем до трех станций петербургского метро оборудовать такими устройствами для прохода по биометрии. Пока ещё не говорим о каких-либо других видах транспорта в Петербурге. Будем смотреть, как процесс будет работать в петербургском метро. По нашему опыту в Москве считаем, что это будет успешный процесс, и тогда мы сможем его тиражировать как в метро, так и в других видах транспорта.

Максим Морозов: Продолжаем разговор о внедрении высоких технологий. С 1 августа 2023 года вступил в силу закон, закрепляющий цифровой рубль в качестве полноценного актива. Первый этап тестирования реальных операций с цифровым рублём, внедрение которого ожидается с 2025 года, начался в августе 2023. Но любопытно, что, согласно результатам опроса ВЦИОМ за август 2023 года, у значительной доли россиян пока не сформировалось понимание цели внедрения цифрового рубля. На вопрос о том, для чего он нужен, затруднился с ответом каждый второй. Как можно оценить готовность инфраструктуры банков к внедрению цифрового рубля? Какие возможности появляются у граждан и у бизнеса с внедрением такого инструмента?

Александр Боциев: На самом деле, проект начался ещё в 2020 году, и тестовые операции стартовали незадолго до того, как начался пилот. Он стал возможен только после того, как Госдума приняла закон о цифровом рубле и комплекс других законодательных актов, которые узаконили использование цифрового рубля, и мы смогли перейти к пилотированию в «боевом режиме». Не случайно то, что вы отметили: многие наши граждане пока не понимают ценности цифрового рубля, потому что он пока широко не внедряется. Мы проводим тесты, проводим пилотирование.

Как наш банк, так и все остальные банки, участвующие в пилоте, а это около 15 организаций, находимся в активной связи с ЦБ и даём обратную связь о том, как технология цифрового рубля работает на практике.

Но пилот, как все мы понимаем, достаточно ограничен по объёму. Мы не можем сказать, что сделали очень широкий охват как физических лиц, так и корпоративных клиентов, которые уже могли бы воспользоваться этим сервисом. Наверное, поэтому отклик людей на вопрос «зачем нужен цифровой рубль?» пока достаточно слабый. Многие не понимают.

Максим Морозов: Здесь хотелось бы разделить: какие возможности открываются для граждан, для физических лиц, и для бизнеса, для юридических лиц?

Александр Боциев: Давайте я начну с удобства клиентского пути для граждан.

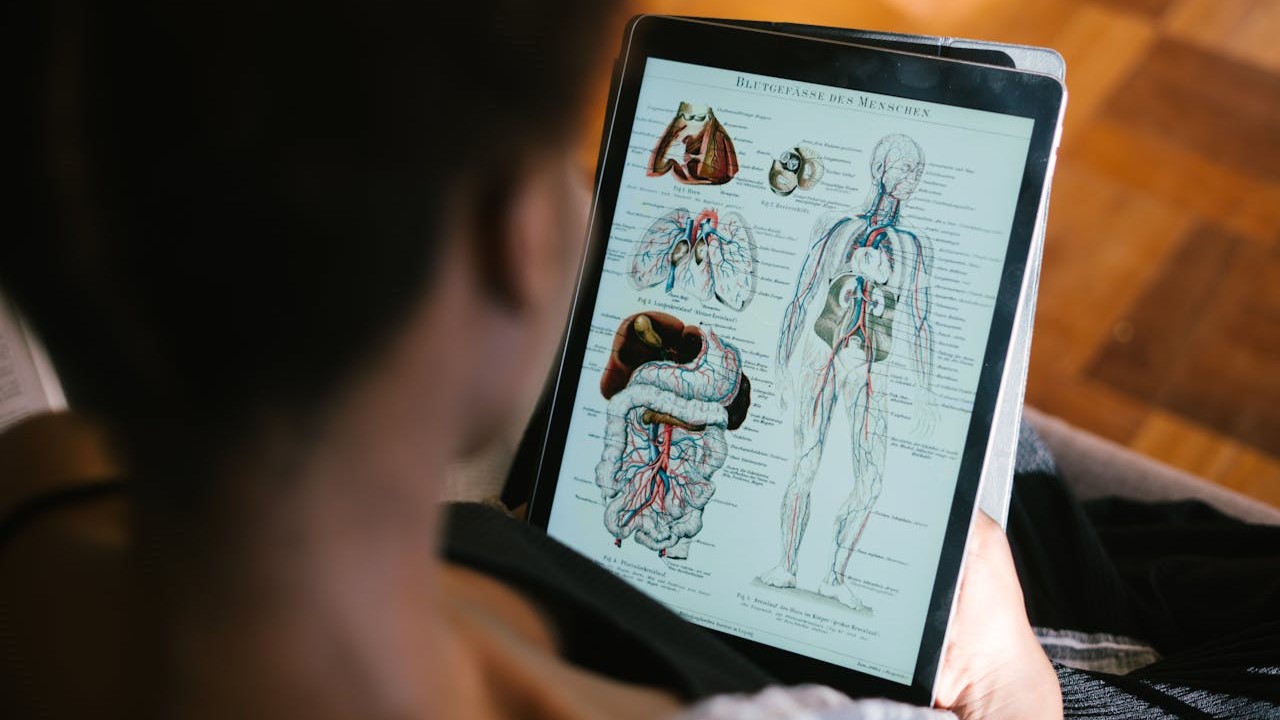

Цифровой рубль даст возможность, прежде всего, стать основным методом оплаты там, где у нас есть проблемы с работой цифровых сервисов по оплате. Это, например, места, где отсутствует или ограничен Интернет и те сервисы, где необходим очень быстрый отклик на авторизацию транзакции. Это, прежде всего, как раз работа на городском транспорте. Можно будет без проблем платить там, где нет Интернета, например, в самолёте или в поезде там, где отсутствует покрытие.

Для бизнеса, во-первых, появится возможность предлагать для граждан такие сервисы, о которых мы сказали, и бизнес это оценит. Кроме того, мы очень сильно ожидаем, что будет громадный эффект для бизнеса в плане смарт-контрактов. Появится возможность перейти к «умным» расчётам, когда строятся сценарии, и в автоматическом режиме, без участия человека по смарт-контрактам мы совершаем транзакции в разных форматах, например, DVP, сделки на бирже, и так далее. Здесь мы сможем предлагать построенные на алгоритмах полностью роботизированные расчёты, без участия человека.

Максим Морозов: Предлагаю поговорить о трендах онлайн-банкинга. Аналитики среди трендов называют искусственный интеллект, прогрессивные веб-приложения (на фоне того, что приложения многих российских банков стали недоступны в Google Play и App Store), СБП, естественно, оплату «лицом», биоэквайринг и NFC-таблички. Какие решения вместо ушедших с российского рынка оказались наиболее востребованными?

Александр Боциев: Мы замечательным образом оказались готовы к финансовой независимости, к уходу всех сервисов, которые вы упомянули. Мы никакого ущерба здесь не понесли. Наверное, все граждане тоже могут об этом сказать, положа руку на сердце. Как платили, так и платим. Мы с лёгкостью нашли замену с помощью, например, NFC-табличек. У нас предложена замечательная технология «Система быстрых платежей», проект Центрального банка, инфраструктурный проект для страны. Мы, банки, со своей стороны нашли возможность применить этот инструмент для бесконтактных платежей не просто из мобильного приложения, а пользуясь NFC-методом. Это элегантный простой метод, когда мы располагаем на кассах магазинов, в кассовых точках специальные таблички, которые привязаны к определённой кассе, точке.

При контакте с телефоном генерируется запрос и происходит передача на кассу информации о подтверждении оплаты с помощью NFC. По сути, мы вернули удобный опыт работы с платежами для физических лиц, для наших клиентов, как это было в те времена, когда работали Apple Pay и Google Pay.

Максим Морозов: Здесь вопрос, в каком направлении будут развиваться данные сервисы, учитывая обратную связь от пользователей?

Александр Боциев: Из тех удобных сервисов, которые мы предложили, я мог бы назвать развитие платежей не только на кассе, но и, например, в торговом зале. Совместно с компанией «М.Видео» мы сделали удобный способ оплаты, когда посетители торговых залов после разговора с консультантом без необходимости идти на кассу могут прямо на месте оплатить покупку с помощью технологии «СБП. Консультант» может на своём терминале, который у него с собой, выбрать функцию оплаты по системе быстрых платежей и прямо на месте около выбранного товара наш покупатель сможет эту транзакцию совершить, и затем пойти получить свой товар.

Максим Морозов: Если промежуточно резюмировать, почему стало удобно уходить именно от карточных расчётов?

Александр Боциев: Когда вспоминаем все методы оплаты, о которых мы с вами говорили, все они были основаны в базе своей на карточных расчётах. Карточные расчёты не так удобны, как расчёт account-to-account, это то, на чём основана технология СБП.

Мы видим, что сектор e-com сейчас является активно растущим. Сектор POS-транзакций падает. Ожидаем, что к 2026 году он сократится примерно на 12% по сравнению с тем, что есть сейчас. В 2024 году мы видим, что этот сектор не растёт. Но очень быстрыми темпами растёт e-com. В этом секторе как раз метод оплат с помощью системы быстрых платежей показал более удобный клиентский путь, соответственно, он более интересен и выгоден клиенту.

Мы видим взрывной рост транзакций по СБП. Это десятки процентов в год. Конечно, надо говорить о том, что мы стартовали с низкой базы, но, тем не менее, этот рост не прекращается уже около 2,5 лет. Эта траектория продолжится, а при активном освоении цифрового рубля как ЦБ, банками, так и клиентами, я думаю, что рост только усилится.

Мы видим, что цифровой рубль с учётом возможности оплаты офлайн сможет также, наверное, заместить и кассу, которая на сегодняшний день остаётся достаточно большим сегментом. Мы видим, что около 10% оплат на сегодня совершается наличными, но у этой доли тоже тенденция к падению. Правда, в абсолютной величине объём достаточно большой и он пока стабилен, но, думаю, что цифровой рубль сможет эту тенденцию переломить. Мы точно увидим, что оплата наличными будет сокращаться.

Максим Морозов: Ещё хотел бы поговорить о СПФС, это российский аналог SWIFT, о каких преимуществах СПФС уже можно говорить?

Александр Боциев: Наверное, главное преимущество в том, что у нас есть свой SWIFT. Мы не пострадали, если говорим о межбанковских и корпоративных расчётах, переходя в этот сегмент. Абсолютно такая же история, как и с СБП, как с НСПК. Это наш, отечественный, полный аналог SWIFT. Он существенно отличается в том смысле, что существенно дешевле, чем SWIFT. Ещё до ухода SWIFT из России в 2022 году мы наблюдали, что его доля в транзакциях на внутрироссийском рынке стала сокращаться за счёт того, что начал расти СПФС и другие альтернативные методы межбанковского взаимодействия по своим каналам связи. Сейчас СПФС полностью заместил SWIFT внутри России. Расчётная инфраструктура — как воздух. Когда она есть, её, наверное, никто не замечает, а когда её нет, мы просто не сможем без неё жить. Мы прекрасно себя чувствуем благодаря тому, в том числе, что у нас есть СПФС.

Заместитель генерального директора по правовым и корпоративным вопросам ГУП «ТЭК СПб»

Заместитель генерального директора по правовым и корпоративным вопросам ГУП «ТЭК СПб»

Директор департамента денежно-кредитной политики Банка России

Директор департамента денежно-кредитной политики Банка России

Председатель комитета Ленинградской области по транспорту

Председатель комитета Ленинградской области по транспорту

Генеральный директор «Фирмы Изотерм»

Генеральный директор «Фирмы Изотерм»